[일요시사 취재1팀] 박호민 기자 = 교육그룹 대교가 일감 몰아주기 논란으로 비판의 대상이 되고 있지만 여전히 개선의 의지가 보이지 않는다. 실제로 전년대비 일감 몰아주기 규모는 더욱 늘었다. 법적으로 일감 몰아주기 제재 대상이 아니기 때문에 가능하다. 도덕적 비판 정도는 가볍게 눈을 감고 있다. 대교그룹의 속사정을 <일요시사>서 추적했다.

대교는 교육 그룹이다. 대교의 전신은 1976년 1월 세워진 한국공문수학연구회로 창업자는 강영중 회장이다. 당시 20대였던 강 회장은 서울에 종암교실을 열었다. 이후 일본의 구몬수학과 연계한 교육 프로그램으로 시장에 도전장을 던졌다. 3명의 직원으로 시작한 대교는 입소문을 타고 성장했다.

교육 그룹

안정 성장

1991년 일본 구몬수학과의 ‘구몬’ 상표 로열티와 관련해 이견이 생겨 결별하면서 현재의 대교라는 상호로 간판을 바꿔 달았다. 이때 등장한 ‘눈높이’ 학습지는 초등학교 학생들이 필수적으로 거치는 학습지의 대명사가 됐다. 대교가 시장의 지배력을 높인 비결은 명쾌했다. 국내서 처음으로 시도한 1대1 방문학습시스템은 체계적인 맞춤 지도라는 평가와 함께 시장에 자리 잡았다.

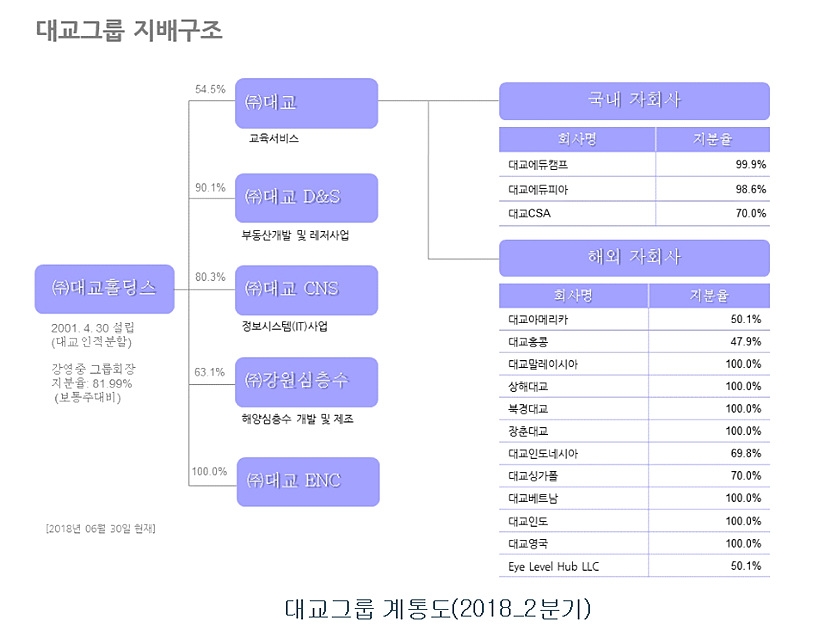

대교는 이를 바탕으로 어엿한 중견기업으로 성장했다. 지주사 대교홀딩스를 지배구조 최상단에 두고 대교, 대교D&S, 대교CNS, 대교ENC, 강원심층수, 위더그린, 대교에듀피아, 대교에듀캠프, 대교CSA, 대교아메리카, 대교홍콩유한공사, 대교말레이지아, 상해대교자순유한공사, 장춘대교자순유한공사, 대교인도네시아, 대교싱가폴, 대교베트남, 대교인도, 대교영국, Eye Level Hub, LLC, KNOWRE AMERICAS INC. 등의 계열사를 거느리고 있다.

대교를 제외하고는 모든 계열사가 비상장사다. 따라서 대부분의 계열사에 대한 재무 정보는 상대적으로 제한적일 수밖에 없다.

물론 계열사 가운데 핵심은 대교다. 대교의 지난해 연결기준 자산은 8570억원 수준이다. 매출액은 8122억310만원, 영업이익은 454억8491만원으로 집계됐는데 이는 국내 교육 사업 회사 가운데서도 눈에 띄는 수준이다.

강 회장은 지주사 대교홀딩스의 지분 82.0%를 가지고 있어 그룹에 대한 지배력이 크다. 강 회장을 포함한 우호지분을 더하면 95.9%까지 지분율이 오른다. 눈길을 끄는 것은 재단을 통해 우호지분을 확보한 점이다.

오너 일가 개인 회사에

40% 웃도는 일감 제공

대교문화재단(3.1%), 세계청소년문화재단(1.7%), 봉암학원(0.8%)의 지분율이 5%에 상회함에 따라 강 회장의 지배력은 한층 공고해졌다. 통상 재단, 학교법인 등 비영리 법인의 경우 지분을 수증 받을 때 해당 지분의 5%까지는 증여세가 면제된다. 비교적 영리한 방법으로 그룹 지주사의 우호지분을 확보한 것으로 해석되고 있다.

재계에선 대교그룹이 2세 경영으로 넘어갈 것이란 전망을 내놓고 있다. 실제 승계작업을 위한 움직임이 벌써 감지되고 있다는 평가도 나온다. 강 회장의 두 아들 강호준 대교 해외사업 총괄본부장과 강호철 대교CNS 대표의 승계를 진행 중이라는 것.

승계 발판 회사로 지목된 곳은 크리스탈원이다. 크리스탈원은 강호준 대표와 강호철 대표 두 사람이 지분의 98%를 소유하고 있다. 나머지 지분은 대교문화재단이 1.47%, 주권량씨가 0.49%를 쥐고 있어 사실상 개인회사로 봐도 무방한 수준이다.

재계에선 이들 회사가 향후 강호준·호철 대표의 승계 발판 역할을 할 것으로 관측했다. 높은 내부거래 비중이 그 근거였다.

크리스탈원은 2004년 9월 IT토털서비스 및 교육서비스 제공을 목적으로 설립됐다. 크리스탈원의 구체적인 재무구조는 2011년 외감 기업에 포함되면서 감사보고서를 통해 공개됐다. 크리스탈원은 계열사의 일감을 통해 꾸준히 성장했다. 지난해 개별 기준 크리스탈원의 매출액은 16억3812만원으로 집계됐다.

이 가운데 계열사의 일감 몰아주기를 통해 올린 매출은 14억1920만원이었는데 전체 매출액의 86.6%를 내부거래를 통해 올린 셈이다.

이들 기업 등을 통해 올린 자금을 바탕으로 지주사 지분 매입을 통해 승계작업에 착수할 것이라는 전망이 나왔다. 실제 크리스탈원은 0.01%의 대교홀딩스 지분을 보유하고 있다.

공정위 제재

대상 미포함

또 꾸준히 배당을 통해 직접적으로 강호준·호철 대표에게 재원을 제공하기도 했다. 2011년에는 주주들에게 총 3억원의 배당금을 줬다. 이후 2013년 1억9023만원, 2014년 1억9023만원, 2016년 7000만원 등의 배당금을 지급했다. 사업연도 2016년에는 19억4867만원의 당기순손실을 기록한 가운데서도 배당금을 지급했다. 이들 배당금의 95% 이상은 호준·호철 두 사람에게로 흘렀다.

크리스탈원은 편법 승계로 활용될 여지가 높은 회사라 높은 일감 몰아주기 비중과 꾸준히 배당금을 지급한 점을 두고 비판을 받았다. 다만 이들 기업은 공정거래위원회가 지정하는 일감 몰아주기 제재 대상 기업이 아니기 때문에 직접적인 제재는 불가능했다.

오너 일가의 사익편취 논란과 관련해 핵심 계열사인 대교도 자유롭지 못했다.

이와 관련 지난해 <일요시사>의 ‘나홀로 대박 오너들- 강영중 대교그룹 회장’ 제하의 기사를 통해 관련 내용을 보도한 바 있다. 당시 기사에 따르면 지난해 3월31일 금융감독원 전자공시시스템에 올라온 사업보고서 분석 결과 전년 기준 대교홀딩스의 배당금총액은 약 75억원이다. 1주당 배당금은 보통주 1200원, 우선주 1250원이다.

배당 대상 주식수(보통주 578만9990주, 우선주 2만564주)와 1주당 배당금이 전년과 동일한 관계로 배당금 총액 역시 변동이 없었다.

다만 당기순이익 중 현금으로 지급된 배당금 총액 비율을 뜻하는 ‘배당성향’은 23.2%서 24.4%로 소폭 상승했다. 배당금 총액이 전년과 동일한 상태서 배당성향이 오른 건 당기순이익이 떨어진 탓이다. 연결기준 2015년 326억원이던 대교홀딩스의 당기순이익은 310억원으로 소폭 감소했다.

대교홀딩스 최대주주인 강 회장은 지분 82.0%를 소유하고 있으며 셋째 동생인 강학중씨가 5.2%, 강 회장의 둘째 동생이자 인쇄전문업체인 타라티피에스의 대표 강경중씨가 3.1%로 2·3대 주주에 이름을 올린 상태다. 강 회장과 모든 특수관계인의 지분 총합은 90.3% 수준이다.

회사 지분의 대부분을 소유한 오너 일가는 배당을 통해 곳간을 채웠다. 대교홀딩스 주식 495만5660주를 보유한 강 회장은 59억원을 배당금으로 받았고 강학중씨는 3억8000만원, 강경중씨는 2억2000만원을 받았다.

여기서 끝이 아니다. 강 회장은 대교홀딩스의 자회사인 대교를 통해서도 배당금을 받고 있다. 대교는 지난해 218억원의 배당금을 내놨다. 전년 6월30일 기준으로 지급한 중간배당이 90억원, 12월31일 기준 결산배당이 128억원 규모다.

세부적으로 살펴보면 보통주와 우선주의 1주당 배당금은 전년과 동일한 240원, 250원이다. 중간배당 당시 보통주와 우선주의 1주당 배당금은 100원이고 결산배당에선 각각 140원, 150원으로 책정됐다.

2015년 49%였던 배당성향은 소폭 상승한 51.2%를 나타냈다. 배당금 총액은 거의 변동 없는 상태서 당기순이익이 소폭 하락한 게 배당성향을 높이는 데 일조했다.

강 회장이 보유한 대교 주식은 보통주 449만4764주(5.31%), 우선주 161만3714주(8.31%)에 달한다. 대교홀딩스(54.51%)에 이은 2대 주주다.

이를 통해 대교서 받게 된 배당금 수령액은 약 15억원이다. 여기에 대교홀딩스서 받은 배당금(59억원)을 더하면 강 회장은 지난해 배당으로 약 75억원의 수익을 남긴 셈이다. 일각에선 당기순이익 감소에도 배당금을 지급하는 것이 올바른 경영인가에 대한 의문을 제기하는 목소리도 뒤따랐다.

이런 가운데 대교가 세무조사를 대대적으로 받은 사실이 알려지면서 눈길을 끌었다.

일각에선 일감 몰아주기와 관련된 내용을 살펴보는 것 아니냐는 분석이 나왔다.

지난 7월 업계에 따르면 서울지방국세청은 서울 관악구에 위치한 대교타워에 조사1국 요원을 투입해 대교그룹에 대한 세무조사를 벌였다. 국세청 세무조사는 2013년 이후 5년 만이었다. 일감 몰아주기 이슈와 고액 배당으로 뒷말이 나온 상황서 이들 거래와 세무조사 간 연관성을 의심하는 시각도 있었다. 대교그룹 측은 당시 “정기 세무조사일 뿐”이라는 입장을 내놨다.

사각지대서

몸집 키워

대교그룹의 향후 행보에도 관심이 쏠렸다. 향후 고액배당금과 일감 몰아주기 이슈를 해소할지 여부에도 관심이 쏠렸다. 하지만 현재까지 특별한 움직임은 없는 것으로 읽힌다.

우선 오너 일가의 지분 비중이 높은 대교홀딩스는 올해 3분기 누적 당기순이익이 급감한 가운데 배당금을 전년보다 늘렸다. 지난 3분기 별도 기준 사업보고서에 따르면 대교홀딩스는 81억7318만원의 배당금을 지급했다. 이는 전년 75억4627만원 대비 8.3% 늘어난 수준이다. 눈길을 끄는 것은 당기순이익이 크게 감소했다는 점이다.

지난해 3분기 누적 당기순이익은 63억2068만원으로 전년 185억5696만원 대비 65.93% 급감했다.

대교 역시 지난 3분기 별도 기준 당기순이익이 감소했지만 전년 수준에 육박하는 배당금을 지급했다. 해당 분기보고서에 따르면 대교는 지난 3분기 동안 총 215억2967만원의 배당금을 지급해 전년동기(217억2643만원)와 비슷한 수준에 배당을 실시했다. 하지만 당기순이익은 뒷걸음질 쳤다. 같은 기간 242억6332만원을 기록해 전년 396억6201만원 대비 38.8% 감소한 것.

이에 따라 당분간은 고액 배당 논란을 종식시키기 어려울 것으로 보인다. 일감 몰아주기 이슈 역시 같은 상황이다. 대교그룹의 일감 몰아주기 이슈는 크리스탈원뿐만이 아니다. 내부거래 규모만 놓고 보면 타라티피에스도 높은 것으로 풀이된다. 오너 일가의 지분이 높은 회사다.

타라티피에스는 사실상 오너 일가 개인회사로 해석된다. 강 회장이 68.1% 지분율로 최대주주 신분이다. 강호연 대표도 10.6%의 지분으로 상당한 지분을 가지고 있다. 우리사주조합 지분 20.5%까지 더하면 우호지분으로 해석할 수 있는 지분의 합은 100%에 육박한다.

당기순이익 급감에도

더 늘린 배당금 총액

계열사의 지원은 상당했다. 지난해 타라티피에스에선 내부거래를 통해 308억6093만원의 매출을 올렸다. 이는 타라티피에스 전체 매출 766억7575만원 중 40.24%에 달하는 비중이다.

물론 공정위가 판단하는 일감 몰아주기 제재 대상 기업이 아니기 때문에 제동을 걸 근거가 마땅치 않다. 하지만 오너 일가 개인회사를 향한 높은 일감 몰아주기 비중은 오너 일가의 사익편취를 위한 꼼수 일감 몰아주기라는 비판을 피할 수 없다.

타라티피에스는 계열사와의 거래를 통해 안정적인 매출을 기록했다. 최근 5년간의 감사보고서를 살펴보면 타라티피에스는 40% 수준의 일감을 계열사로부터 제공받아 매출을 올렸다. 세부적으로 살펴보면 2016년 287억원(전체매출 697억원), 2015년 268억원(669억원), 2014년 274억원(685억원)이다.

타라티피에스 내부거래 가운데 가장 많은 일감 비중을 차지하는 대교는 일감 규모를 줄이지 않고 있다. 대교가 타라티피에스에 올 3분기까지 준 일감 매출 규모는 186억원 규모다. 이는 전년 같은 기간 155억원에 비해 20% 증가한 수준이다. 일감 몰아주기에 대한 지적에도 불구하고 되려 20%의 일감을 늘린 것이다.

배당금도 지난 5년간 꾸준히 제공했다. 타라티피에스는 지난해와 2016년 각각 8억4220만원을 배당금으로 지급했다. 2015년 7억184만원, 2014년 4억9128만원, 2013년 5억6640만원 등의 배당을 지급했다.

타라티피에스의 전체 지분 80%에 육박하는 규모가 오너 일가의 지분인 점을 감안하면 해당 비율만큼의 배당금이 오너 일가로 향한다. 이 때문에 계열사로부터 받은 일감을 바탕으로 오너 일가가 사익편취를 하는 것 아니냐는 지적이 나오고 있다.

논란 해소는?

현재까진 미비

재계 관계자는 “대교그룹의 경우 일감 몰아주기와 고배당 논란이 이미 제기된 바 있었다”며 “공정위의 제재 대상이 아니기 때문에 실질적 제약은 없지만 만약 대교그룹이 대기업집단이었다면 상당한 제재를 받았을 것”이라고 말했다.